「個別株調べたいけど、時間がない…」そんな方のためにパパが日本株/米国株の個別株について大枠を調べましょうというのが個別株分析。株価が上がりすぎて、「買えないよ」と声も多い、日本が世界に誇る起業家孫正義率いる「ソフトバンクグループ(9984)」について解説していきたいと思います。

・孫正義氏率いる、「情報革命」を牽引するグローバル投資会社。

・「AI革命」への投資が鍵。アーム(Arm)を核とした成長戦略をどう活かしていくか?

基本情報

| 企業名 | ソフトバンクグループ |

| 業種 | 投資事業(ソフトバンク・ビジョン・ファンド等)、Arm事業 |

| 株価 | 13,865JPY |

| 時価総額 | 20.38兆 |

| HP公式サイト | ソフトバンクグループ 公式サイト |

情報革命の先頭を走り続けてきたソフトバンクグループ。その経営は、常に大胆な戦略と、未来を見据えた投資で世界を驚かせてきました。特に、AI(人工知能)革命への深い洞察と、それに賭ける孫正義氏の情熱は、多くの投資家を惹きつけています。

本記事では、そんなソフトバンクグループの事業概要、財務状況、強み、リスク、そして今後の展望について、パパ目線で分かりやすく分析していきます。

ソフトバンクグループの株価・配当金

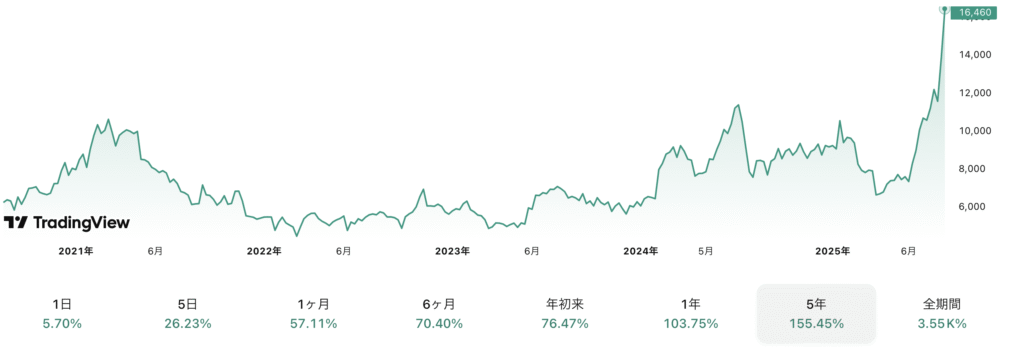

ソフトバンクグループの株価推移

まずは、ソフトバンクグループの株価の推移を見ていきましょう。

ソフトバンクグループの株価は、その投資戦略が市場の動向や投資先の評価に大きく左右されるため、比較的ボラティリティ(価格変動の度合い)が高い傾向にあります。ここ数年で見ると、投資先の成長や売却益によって大きく上昇する局面もあれば、市場全体の調整や投資先の不振によって下落する局面も経験しています。

例えば、現在の株価でソフトバンクグループの株を100株購入するとなると、14万円程度の軍資金が必要になります。

トヨタやホンダといった製造業の株に比べて、中身は投資会社なので、株価の変動が大きいことから、より慎重な投資判断が求められるかもしれません。

「直近半年で下がっているけど、今が買い時?」と考えるパパもいるかもしれませんね。ソフトバンクグループへの投資は、その事業特性から、目先の株価の動きだけでなく、「どんな企業に投資し、それが将来どんな価値を生み出すのか」という本質的な理解が、他の企業以上に重要になります。孫正義氏が描く「情報革命」という大きな絵を理解することで、長期的な視点での投資判断が可能になるでしょう。

パパ個人的には、孫さんが語っている「定時株主総会」のプレゼンが非常に参考になりました。

「定時株主総会」は、毎事業年度の終了後、一定の時期に招集される株主総会です。 株式会社には、定時株主総会の招集・開催が義務付けられています。

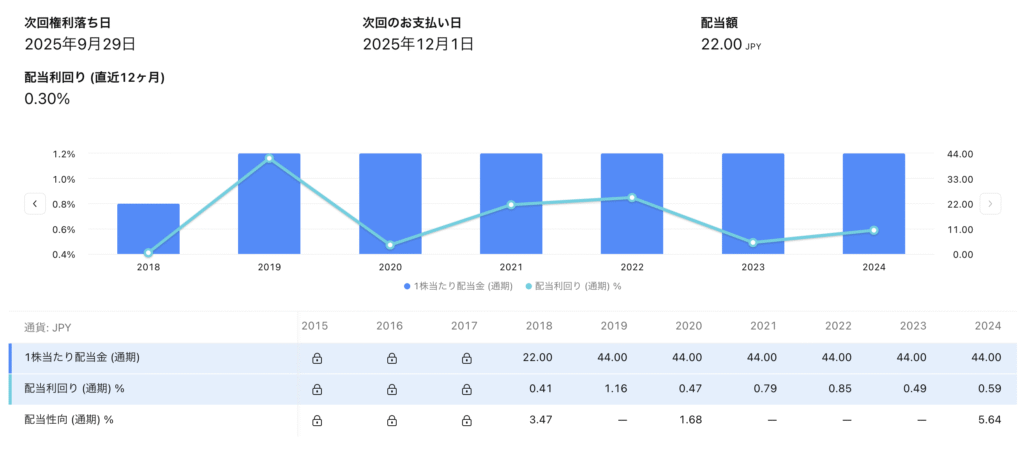

ソフトバンクグループの配当金

次に、パパにとって気になる配当金について見ていきましょう。

ソフトバンクグループの配当は自体はありますが、その事業構造上、配当よりも投資活動に重点を置く傾向があります。過去の配当実績を見ると、比較的安定した配当を継続している時期もありましたが、大型投資のために無配となるケースや、大幅に減配するケースもありました。これは、ソフトバンクグループが、稼いだ資金を積極的に成長分野への投資に回すことで、企業価値を最大化しようとする戦略をとっているためです。

そのため、「毎年安定して配当金をもらいたい」という配当金重視派のパパには、他の安定配当銘柄の方が適しているかもしれません。一方で、ソフトバンクグループは、投資先の価値上昇によるキャピタルゲイン(売却益)を狙う投資家にとっては魅力的な選択肢となり得ます。株主優待はありませんが、孫正義氏の描く未来への投資に共感し、その成長を株主として共に享受したいと考えるパパには、面白い銘柄と言えるでしょう。

ソフトバンクグループの「実力」「強み」を知ろう

ソフトバンクグループを「事業」の視点から見ていく

ソフトバンクグループは、一体どんな事業を展開している会社なのでしょうか。一般的な企業のように、自社製品を製造販売しているというよりは、「投資会社」としての側面が非常に強いのが特徴です。その根幹にあるのは、「情報革命」を通じて人々に貢献するという孫正義氏の明確なビジョンです。

事業ポートフォリオの変遷:通信から投資へ

ソフトバンクグループは、もともとPCソフトウェアの流通事業からスタートし、インターネット黎明期にはYahoo! Japanの設立、ブロードバンド事業への参入、そしてボーダフォンの買収による携帯電話事業への参入など、常に情報通信分野の最前線を走ってきました。しかし、近年では、傘下の通信事業会社であるソフトバンク株式会社を上場させるなど、通信事業から「投資会社」へと大きく事業の軸をシフトしています。

現在の主な事業は、以下の3つのセグメントに集約されます。

- 持株会社投資事業: ソフトバンクグループ本体が行う戦略的投資です。これには、かつての成功例である中国のEコマース大手アリババ(Alibaba)への初期投資(後にほとんどの持ち株を売却)や、米国の通信会社T-Mobileへの投資などが含まれます。アリババへの投資は、ソフトバンクグループ史上最も成功した投資の一つであり、2000年の2,000万ドル(約20億円)の投資が、2014年の上場時には約600億ドル(約6兆円)にまで成長しました。

- ソフトバンク・ビジョン・ファンド事業: これがソフトバンクグループのまさに「心臓部」と言える事業です。世界中の最先端テクノロジー企業、特にAI(人工知能)関連企業に大規模な投資を行っています。数十億ドル規模の巨大なファンドを組成し、未公開企業から上場企業まで、幅広いステージの企業に投資しています。2025年3月31日(米国時間)、米国の人工知能研究開発企業OpenAI Global, LLC(以下「OpenAI Global」)に最大400億米ドル(5兆9,808億円)の追加出資を行うことも発表しました。

- ソフトバンク・ビジョン・ファンド1(SVF1): 2017年に設立され、サウジアラビアの政府系ファンドなど外部投資家から巨額の資金を集めました。Uber、WeWork、DoorDashなど、多くの著名なスタートアップに投資しましたが、WeWorkの経営破綻などにより巨額の評価損を計上した経験もあります。

- ソフトバンク・ビジョン・ファンド2(SVF2): 2019年に設立されましたが、SVF1での経験から外部からの資金調達が難航し、主にソフトバンクグループ自身の資金で運用されています。AIを核とした企業の投資を継続しており、NVIDIA、Symbotic、Lemonade、Vtexなどが現在のポートフォリオに含まれています。

- アーム(Arm)事業: 半導体設計大手であるArmは、ソフトバンクグループにとって極めて重要な戦略的資産です。スマートフォンのプロセッサのほとんどにArmのアーキテクチャが採用されており、IoT(モノのインターネット)やAI時代のコンピューティングを支える**「脳」となる技術**を提供しています。2023年にはNASDAQ市場に上場し、ソフトバンクグループは引き続き約90%以上の大株主として影響力を持ち続けています。

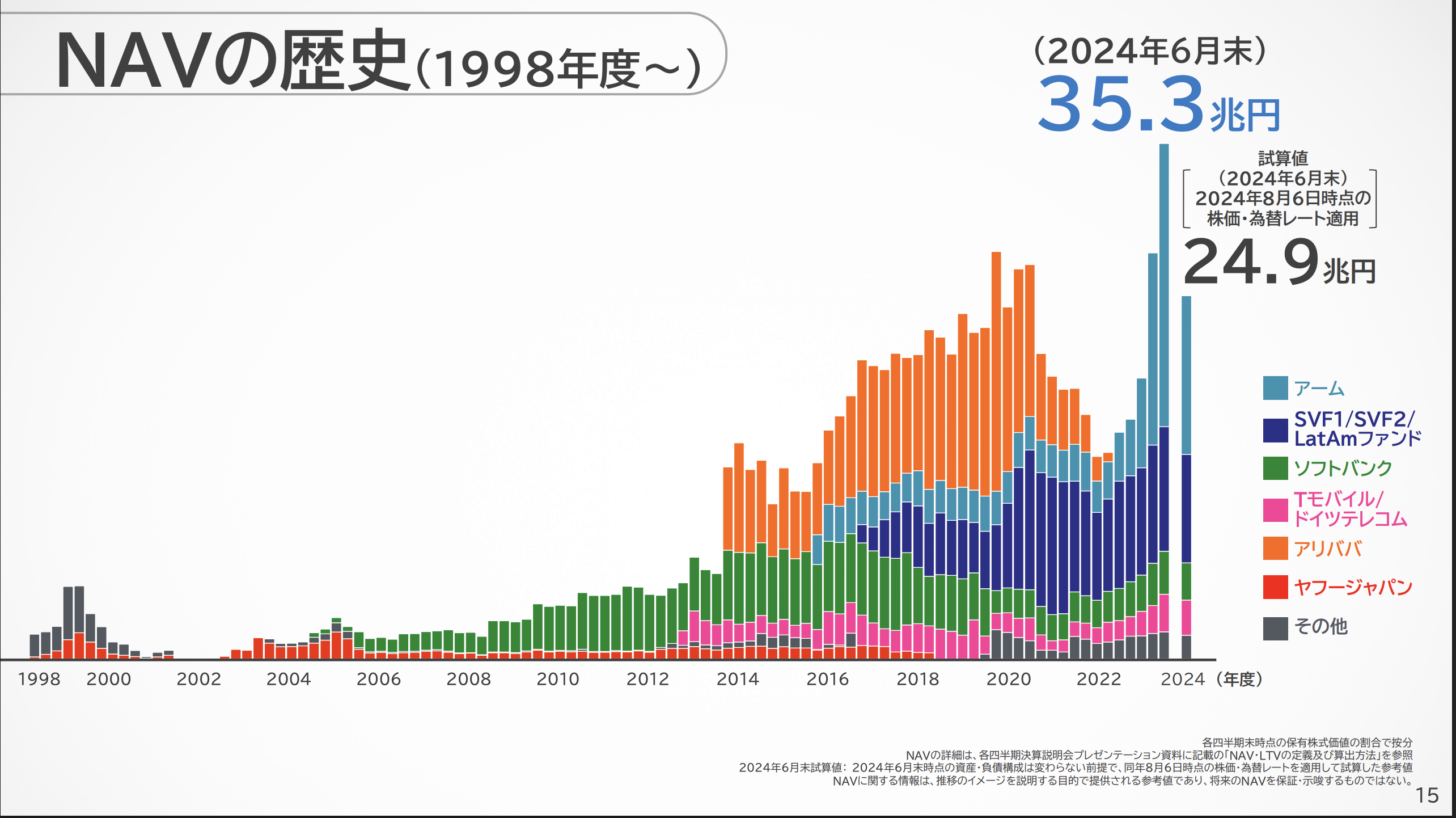

「純資産価値(NAV)」とは?:ソフトバンクグループを測る独自の指標

ソフトバンクグループを理解する上で非常に重要なのが、「純資産価値(NAV:Net Asset Value)」という考え方です。これは、ソフトバンクグループが保有する株式などの投資資産の時価総額から、負債などを差し引いた実質的な企業価値を示すものです。

一般的な製造業やサービス業のように、売上や営業利益だけで企業価値を測るのではなく、保有する投資資産の価値がどれだけあるかが、ソフトバンクグループの価値を測る上で最も重要な指標となります。決算資料では、このNAVを詳細に開示しており、投資家はそれを見てグループの価値を評価します。

借入金とLTV(Loan to Value):リスクと成長のバランス

ソフトバンクグループは、このLTVを通常時は25%以下に保ち、緊急時でも35%を上限とすると明言しています。2024年12月末時点のLTVは12.9%と健全でしたが、2025年に入ってからのOpenAIへの大型投資(最大300億ドル)やAmpere Computing買収などにより、一時的に20%台、あるいは30%近くまで上昇する見込みです。

このLTVを一定の水準以下に保つことで、財務の健全性を維持しようとしています。投資先の株式を担保に資金を借り入れ、さらに投資を行うという戦略は、ハイリスク・ハイリターンな側面もありますが、適切なリスク管理が行われているかどうかが重要になります。パパとしては、このLTVの推移を定期的にチェックすることが、ソフトバンクグループへの投資判断において非常に重要だと考えています。

ソフトバンクグループの「強み」:なぜ世界を変えられるのか?

ソフトバンクグループが、他の追随を許さない独自の地位を築いているのには、明確な理由があります。パパ目線で特に注目したい3つの強みを見ていきましょう。

強み①:「AI革命」への圧倒的な洞察力と先行投資

ソフトバンクグループ最大の強みは、創業者の孫正義氏が持つ**「情報革命」そして「AI革命」への圧倒的な洞察力と、それに基づいた大胆な先行投資**です。インターネット黎明期にアリババ(Alibaba)へ投資し、巨額のリターンを得た成功体験は、その洞察力の確かさを証明しています。

孫正義氏は、AIを「人類史上最大の革命」であり、**「人工超知能(ASI)」**が人間をはるかに超える知能を持つと予測し、その実現こそが人類を幸福にするという強い信念を持っています。このビジョンのもと、世界中の有望なAIスタートアップ企業をいち早く見つけ出し、大規模な資金を投入することで、未来の覇権を握ろうとしています。パパも、AIがどこまで進化するのか、期待と少しの不安を感じています。そんな未来を形作ろうとしているのがソフトバンクグループなんですね。

強み②:世界中のスタートアップ企業への「巨大な投資ネットワーク」

ソフトバンク・ビジョン・ファンドを通じて築き上げられた、世界中のスタートアップ企業への巨大な投資ネットワークも、ソフトバンクグループの強力な武器です。世界各地に拠点を持つファンドマネージャーが、日々有望な企業を発掘しています。

このネットワークは、単なる資金提供にとどまりません。投資先企業同士の連携を促したり、ソフトバンクグループが持つ経営ノウハウやグローバルなネットワークを提供したりすることで、投資先企業の成長を加速させています。これにより、ソフトバンクグループは、単なる投資家ではなく、「未来を創るエコシステム」の中心としての役割を担っています。

強み③:半導体設計大手「アーム(Arm)」という戦略的資産

ソフトバンクグループが保有する**アーム(Arm)**は、極めて重要な戦略的資産です。ArmのCPU設計は、世界中のスマートフォンの約99%に採用されており、IoTデバイスやデータセンター、そしてもちろんAIチップの分野でもその存在感を増しています。

Armは、半導体の「頭脳」となるアーキテクチャを提供しており、この技術がなければ、現代のデジタル社会は成り立ちません。Armは、エネルギー効率の高いマイクロプロセッサ設計のライセンス供与を主な事業としており、CPU(Neoverse、Cortex-A、Cortex-R、Cortex-Mの各シリーズ)、GPU(Mali、Immortalis)など、幅広い技術を提供しています。AI時代においては、あらゆるデバイスがAIを搭載するようになり、Armの技術の重要性はますます高まるでしょう。Armの成長は、ソフトバンクグループの企業価値に直結するだけでなく、AI革命を加速させる上でも不可欠な要素と言えるでしょう。パパもスマホがなければ仕事も子育ても立ち行かないので、その根幹を支えている技術だと思うと、非常に重要な存在だと感じますね。

ソフトバンクグループの「これから」:未来を左右するキーポイント

ソフトバンクグループの今後の成長、そして株価の動向は、「AI革命への投資成功」「アーム(Arm)の成長戦略」、そして「財務戦略と投資規律」という3つの重要なポイントに大きく左右されるとパパは見ています。

キーポイント①:AI革命への投資成功:次なる「アリババ」を見つけられるか?

ソフトバンクグループの未来は、まさにAI革命への投資が成功するかどうかにかかっています。

投資先の厳選と出口戦略

過去には、大型投資先の評価損で巨額の赤字を計上したこともありましたが、今後はより厳選された企業への投資と、適切なタイミングでの売却(イグジット)が重要になります。孫正義氏がAIの未来に全力を傾ける中で、いかにして「次なるアリババ」を発掘し、その価値を最大化できるかが、ソフトバンクグループの真価が問われる点です。

生成AI(Generative AI)へのフォーカスと具体的な取り組み

特に、近年急速に進化している生成AIは、ソフトバンクグループが最も注力している分野です。この技術は、あらゆる産業に革命をもたらす可能性を秘めており、ソフトバンクグループは、生成AIを活用した新たなビジネスモデルやサービスを生み出す企業への投資を強化しています。

具体的な取り組みとしては、OpenAIとの戦略的提携や、日本企業のニーズに特化した「Cristal Intelligence」の開発・展開を推進しています。また、ソフトバンク株式会社は、AIデータセンターの建設や日本トップレベルのAIコンピューティングプラットフォームの構築、そして「AI-RAN(AIを活用した無線アクセスネットワーク)」の開発など、AI社会の基盤となる次世代社会インフラの整備にも積極的に取り組んでいます。このようなハードとソフトの両面からのアプローチが、AI革命を加速させる鍵となるでしょう。

キーポケット②:アーム(Arm)の成長戦略:AI時代の「脳」として君臨できるか?

ソフトバンクグループが現在、最も期待を寄せているのが、半導体設計大手のアーム(Arm)です。Armの成長は、ソフトバンクグループの企業価値に直結するため、その戦略は非常に重要です。

AIチップ市場への本格参入と技術的優位性

Armは、これまでスマートフォンやIoTデバイス向けチップの設計で圧倒的なシェアを誇ってきましたが、今後はAIチップ市場への本格参入が鍵となります。データセンター向けの高性能AIチップや、エッジデバイス(スマホや家電など)でAI処理を行うための低消費電力チップなど、Armの技術が貢献できる領域は多岐にわたります。Armは、独自の省電力かつ高性能な設計で知られており、これがAI処理においても大きなアドバンテージとなります。競合するx86アーキテクチャ(IntelやAMDなど)と比較しても、Armの電力効率の良さは、特にバッテリー駆動のデバイスや、データセンターの省エネ化において強みを発揮します。

新規市場への拡大

データセンター、自動車(自動運転)、産業機器など、AIの活用が急速に進む分野において、Armはさらなる市場拡大を目指しています。特に、自動車の自動運転技術の進化には、Armの高性能かつ低消費電力のチップが不可欠です。これらの新規市場での成功は、Armの収益成長を加速させ、ひいてはソフトバンクグループの価値向上に繋がります。

財務戦略と投資規律:堅実な成長基盤を築けるか?

過去の経験から学び、ソフトバンクグループは、より堅実な財務戦略と投資規律を重視する姿勢を見せています。

キーポイント③:LTVの安定的な維持と資金繰り

孫正義氏は、前述のLTV(Loan to Value)の重要性を繰り返し強調しており、今後もこの指標を安定的に低い水準で維持していく方針です。これにより、市場の変動や投資先の評価損が発生した場合でも、財務的な安定性を保ち、事業を継続できる体制を強化しています。ソフトバンクグループは、今後2年間以上の債券償還をカバーするに足る十分な手元現金を確保する方針も示しており、万が一の事態にも備えています。パパとしては、このLTVが健全な水準に保たれているか、決算発表のたびにチェックしたいポイントです。

投資ポートフォリオの最適化とリスク管理

ソフトバンクグループは、投資先のポートフォリオを定期的に見直し、リスクを適切に管理する方針です。成長が見込めない投資先の売却や、資金回収を通じて、新たな有望分野への投資余力を確保していきます。特に、非上場資産の割合が増加傾向にあるため、その流動性(換金性)リスクも考慮したポートフォリオ管理が重要になります。これは、「守り」の経営も重視しながら、「攻め」の投資を継続していくというバランスの取れた戦略と言えるでしょう。

競合他社との比較:ソフトバンクグループの立ち位置

ソフトバンクグループは、その事業特性から、他のIT企業や投資会社とは一線を画す存在です。ここでは、そのユニークな立ち位置をより理解するために、いくつか比較してみましょう。

伝統的なIT企業(GAFAMなど)との比較

GAFAM(Google, Apple, Facebook, Amazon, Microsoft)のようなテクノロジー大手は、自社で製品やサービスを開発・提供し、それによって収益を上げています。

| 項目 | ソフトバンクグループ | GAFAM(例:Google) |

|---|---|---|

| 主要ビジネス | 投資会社、テクノロジー企業への出資 | 自社サービス・製品の開発・提供 |

| 収益源 | 投資損益、Armのロイヤリティ | 広告収入、製品販売、クラウドサービスなど |

| 強み | 孫正義氏のビジョン、巨大な投資力、Armの存在 | 圧倒的なユーザー基盤、ブランド力、開発力 |

| リスク | 投資先の評価変動、多額の借入金 | 規制強化、競合の台頭、プライバシー問題 |

ソフトバンクグループは、自らサービスを提供するのではなく、**未来のテクノロジーをリードする企業群に「賭ける」**ことで、その成長を取り込む戦略です。GAFAMが「創る」企業であるのに対し、ソフトバンクグループは「育てる」企業と言えるかもしれません。

まとめ:ソフトバンクグループは、投資の選択肢として「アリ」なのか?

ここまで、「ソフトバンクグループ(9984)」について、パパ目線で解説してきました。

他にも、個別株分析はこんな記事も書いております。

ソフトバンクグループは、通信事業から投資会社へと大胆に事業モデルを転換し、AI革命をリードする企業群への投資を通じて、未来の社会を形作ろうとしているユニークな企業です。孫正義氏の先見の明と、アーム(Arm)という強力な戦略的資産が、その大きな強みです。

もちろん、投資先の評価変動や多額の借入金といったリスクは存在し、他の銘柄に比べてボラティリティが高い傾向にあります。しかし、「情報革命」という大きなビジョンに共感し、AI時代の成長を享受したいと考える方にとっては、非常に魅力的な投資先となり得るでしょう。短期的な株価の動きに一喜一憂せず、長期的な視点で企業の成長を見守る姿勢が重要になります。

シンプルではありますが、1つ1つの銘柄をじっくり吟味し、丁寧に選ぶことが投資成功の鍵になります。最後までお読みいただき、ありがとうございました。

正しく投資について学ぶことが、資産形成において非常に重要だとパパは捉えております。これからもパパ自身も勉強しながら、皆さんに意味のある情報を提供できるよう努力していきます。

ぜひ、皆さんの株式投資ライフを楽しみましょう!